FXCM: US-Notenbank macht den Weg frei für einen wieder stärkeren US-Dollar

"Das ist keine Änderung unserer Geldpolitik", stellte Ben Bernanke auf der Pressekonferenz klar, nachdem er kurz zuvor die Finanzmärkte zwar auf eine Verringerung und sogar Beendigung der Anleihekäufe vorbereitete, diese aber weiterhin an Bedingungen knüpfte. Die Notenbank trete noch lange nicht auf die Bremse, sie nehme lediglich den Fuß etwas vom Gaspedal, sollte die US-Wirtschaft an Fahrt gewinnen, bemühte der rhetorisch gewandte Notenbank-Präsident eine Analogie, die jeder verstehen sollte. Wichtig in diesem Zusammenhang ist mal wieder der Konjunktiv, der im Umkehrschluss aber auch bedeutet, sollten die Prognosen der Notenbank über die Erholung am Arbeitsmarkt nicht eintreten, bleibt sie auf dem Gas und pumpt weiterhin monatlich 85 Milliarden US-Dollar in den Wirtschaftskreislauf.

"Das ist keine Änderung unserer Geldpolitik", stellte Ben Bernanke auf der Pressekonferenz klar, nachdem er kurz zuvor die Finanzmärkte zwar auf eine Verringerung und sogar Beendigung der Anleihekäufe vorbereitete, diese aber weiterhin an Bedingungen knüpfte. Die Notenbank trete noch lange nicht auf die Bremse, sie nehme lediglich den Fuß etwas vom Gaspedal, sollte die US-Wirtschaft an Fahrt gewinnen, bemühte der rhetorisch gewandte Notenbank-Präsident eine Analogie, die jeder verstehen sollte. Wichtig in diesem Zusammenhang ist mal wieder der Konjunktiv, der im Umkehrschluss aber auch bedeutet, sollten die Prognosen der Notenbank über die Erholung am Arbeitsmarkt nicht eintreten, bleibt sie auf dem Gas und pumpt weiterhin monatlich 85 Milliarden US-Dollar in den Wirtschaftskreislauf.

Steigende Anleiherenditen verschieben Kursänderung

Aus der Reaktion der Aktienmärkte auf diese Worte könnte man nun schließen, die Investoren sind von einer zeitnahen Erholung der US-Konjunktur überzeugt. Dies wiederum wäre nicht die schlechteste aller Welten, denn würden die Börsen aus der Abhängigkeit von der Liquiditätsversorgung durch die Notenbanken in eine Abhängigkeit von realwirtschaftlichen Faktoren übergehen, wäre die Normalität wieder hergestellt. Auch die Entwicklung am Anleihemarkt könnte man in diese Richtung interpretieren, wenn auch nicht im gesamten Ausmaß der vergangenen vier Wochen, nachdem Bernanke schon vor dem US-Kongress eine mögliche Reduzierung der Wertpapierkäufe in Aussicht stellte. Selbst er sei überrascht über den rasanten Renditeanstieg, sagte er gestern.

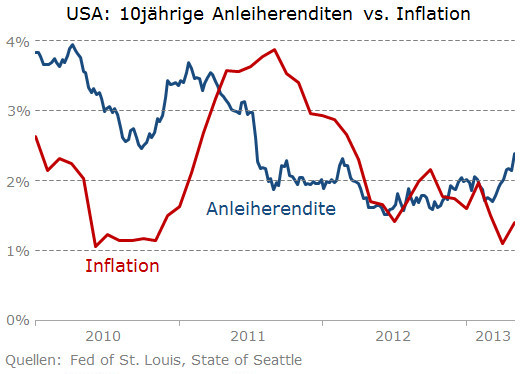

Die 10-jährigen Anleihen stiegen gestern Abend nach den Worten Bernankes in der Spitze bis auf 2,38 Prozent, nachdem sie Anfang Mai noch bei 1,6 Prozent gelegen hatte. Soweit so normal, denn positive Wirtschaftsaussichten sollten in der Regel auch zu steigenden Zinsen führen. Nur auch hier ist die Frage des Tempos entscheidend. Sollten die Renditen weiter steigen, hätte das wiederum einen nachteiligen Effekt auf die Konjunkturerholung. Höhere Ausgaben für Finanzierungen würden die Unternehmen von Investitionen abhalten, die dann nicht in einem solchen Ausmaß Arbeitsplätze schaffen, wie es für das Ziel der Notenbank einer Arbeitslosenrate von 6,5 Prozent notwendig wäre. Und solange dieses Ziel in weite Ferne rückt, haben wir gestern gehört, was wir schon länger wissen, wird Bernanke den Fuß eben nicht von diesem besagten Gaspedal nehmen.

Vollbeschäftigung und Preisstabilität sind das Mandat der Fed

Von einem Kurswechsel, also einer wieder restriktiveren Geldpolitik, sind Bernanke und sein Gremium noch mindestens zwei Jahre entfernt. Das heißt, frühestens 2015 werden die Zinsen wieder steigen. Da spielt dann sicherlich auch der Führungswechsel an der Notenbank-Spitze eine kleine Rolle. Sollte, was spekuliert wird, die jetzige Vize-Präsidentin Yellen die Nachfolge Bernankes antreten, würde eine Frau dieses Amt übernehmen, die für die Erfüllung des zweiten Mandats der US-Notenbank, Vollbeschäftigung, sogar eine Inflationsrate über der Zielmarke von zwei Prozent hinnehmen würde. Vollbeschäftigung hält die Fed nach den Worten Bernankes bei einer Arbeitslosenquote zwischen fünf und sechs Prozent für gegeben. Insgesamt ist schon bemerkenswert, wie viel Angst die Amerikaner eher vor deflationären Entwicklungen haben. Selbst Bernanke betonte gestern Abend noch einmal ganz klar, solange keine Vollbeschäftigung herrsche, würde die Geldpolitik weiter gelockert, wenn die Prognosen für die Teuerungsrate nicht über zwei Prozent hinausgehen. In dieser Deutlichkeit habe ich das aus Kreisen der Europäischen Zentralbank noch nicht vernommen. Hier ist man nur besorgt, wenn die Preise nach oben aus der gewünschten Stabilität ausbrechen. Für mich ein weiteres Indiz dafür, wer wann geldpolitisch die Zügel eher und stärker anzieht, sollte die gesamte Weltwirtschaft wieder auf die Beine kommen.

Dollar-Stärke sollte Euro wieder unter 1,30 drücken

Somit war für mich auch die Reaktion der Devisenmärkte auf die Entscheidungen und Äußerungen der Fed folgerichtig. Nur bleibt noch einmal festzuhalten, dass aus dem reinen Blickwinkel der Nachrichtenlage wir jetzt nicht sehr viel schlauer sind als nach der Anhörung Bernankes vor dem Kongress. Vor vier Wochen begann die Talfahrt des US-Dollar, als viele vom Zeitpunkt der Ankündigung eines eventuellen Rückzuges unter bestimmten Bedingungen - und an dieser verklausulierten Formulierung erkennt man schon den wahren Gehalt dieser Worte - überrascht wurden und ihre Long-Positionen im Dollar mit Gewinn geschlossen haben. Kurzfristig gesehen war dies sicher eine durchaus lukrative Variante.

Wer eher langfristig orientiert ist, hat diese Entwicklung zum Ausbau seiner Dollar-Positionen genutzt. Der Euro hat von seinem Zwischenhoch bei 1,34 EUR/USD schon wieder zwei Cent verloren, der Trend sollte weiter unter die Marke von 1,30 EUR/USD gehen. Denn es sei auch nochmal daran erinnert, dass EZB-Präsident Draghi noch am Dienstag negative Zinsen in der Euro-Zone ins Spiel gebracht hat, um der Rezession entgegen zu wirken. Während der eine also erwägt, bei voller Fahrt den Fuß etwas vom Gas zu nehmen, denkt der andere über eine noch stärkere Motorisierung nach, um erst einmal vom Fleck zu kommen.

Ein Finanzmarkt-Kommentar von Torsten Gellert, Managing Director von FXCM Deutschland. Mehr Informationen und ein Zugang zum Devisenhandel sind im Profil von FXCM zu finden.

Die in diesem Artikel angegebenen Informationen sollten nicht als Handelsempfehlung betrachtet werden. Stützen Sie Ihre Handelsaktivitäten auf eigene Analysen und Ihr eigenes Wissen. Und befolgen Sie immer die wichtigsten Schritte beim Trading - egal ob bei Aktien, Kryptos oder klassischen Währungen.